トレード手法の作り方は?検証を行う上での注意点も徹底解説

「トレード手法を作ることって大事なの?」

「トレード手法の作り方を教えて!」

トレードを始めたものの、思ったように利益を出せなかったり、損切りできずにずるずると口座資金を減らしてしまったりと、悩んでいる人も多いのではないでしょうか。

以上の悩みの多くは、自らのトレード手法を確立していないことが原因かもしれません。

この記事ではトレード手法の作り方について、初心者にも分かるように、順を追って解説していきます。

- トレード手法を確立しておくことが重要である3つの理由

- トレード手法の作り方を4ステップで解説

- トレード手法を作る上での4つの注意点

- よくある質問

トレード手法を確立しておくことが重要である3つの理由

トレードを行う上で、自分専用のトレード手法を確立しておくことはかなり重要です。

トレード手法の確立が重要である理由は以下の3つです。

- 理由①メンタルが安定しやすくなるから

- 理由②トレードでは手法を一貫させることが大切だから

- 理由③資金管理がしやすくなるから

それぞれ説明していきます。

理由①メンタルが安定しやすくなるから

メンタルが不安定であることは、トレードの成績に大きな悪影響を及ぼします。

メンタルが不安定な状況では、大きすぎるレバレッジでトレードを行ってしまったり、損切りのタイミングが遅れてしまったりします。

自分専用のトレード手法を確立しておけば、目の前の値動きにメンタルを乱されずにトレードを行うことができます。

≫トレードにおけるメンタルコントロールの重要性やメンタル管理法を解説

理由②トレードでは手法を一貫させることが大切だから

トレードでは、ランダムな手法でトレードを行うよりも、一貫した手法でトレードを行う方が、成果が出やすいです。

トレードを行う際には、「大数の法則」を意識することが大切です。

一見偶然に見える事象であっても、大量に観察されればその事象がある規則性をもって発生していることがわかります。例えば、サイコロを振って1の目の出る確率は、振る回数を増やせば増やすほど6分の1に近づいていきます。この法則を「大数の法則」といいます。

引用:大数の法則 | 用語集 | チューリッヒの自動車保険

使用しているトレード手法が十分に検証されたものであっても、最初の数回のトレードでは想定していたような成果を得られないことがあります。

しかし、トレード回数を増やしていけば、大数の法則に従って、検証通りの結果を得ることができます。

トレード手法を確立せずに、ランダムなトレードを続けていると、大数の法則が成り立たないので、正確な結果を得ることができません。

≫トレードで成功する秘訣はトレードルールを守ること|それでも守れない原因は?

理由③資金管理がしやすくなるから

トレード手法を確立することで、資金管理を行いやすくなります。

確立したトレード手法を一貫して使い続けると、

- 勝率

- リスクリワード比率*

- 最大ドローダウン*

- 利益率

*リスクリワード比率とは、1回のトレード当たりの利益と損失の比率のこと。

*最大ドローダウンとは、口座残高が最大であった金額からの下落率のこと。

などのデータを集めることができます。

以上のような口座資金の増減にかかわるデータが分かっていれば、1トレードあたりの最適なリスク額を求めることができます。

例えば検証の結果、最大ドローダウンが70%だった場合、100万円の口座資金が一時的に30万円にまで減少してしまうことを意味しています。

もし、最大ドローダウンが許容できないレベルだった場合、1回のトレード当たりのリスク額を減らすなどして、資金管理を調整することが可能です。

トレード手法を確立していないトレーダーでは、トレードデータを集めて、分析を行うことはできないでしょう。

≫資金管理の2%ルールとは?利用するメリットや実践方法を解説!

トレード手法の作り方を3ステップで解説

ここでは実際にトレード手法の作り方を3ステップで解説していきます。

- STEP①トレード手法を組み立てる

- STEP②検証ツールでトレード手法の有効性を検証

- STEP③検証したトレード手法をリアル相場で運用

STEP①トレード手法を組み立てる

まずは、検証を行うトレード手法を組み立てます。

この際、完全オリジナルの手法を組み立てる必要はなく、トレード関連の著書に記されていた手法や、ブログに載っていた手法を参考にしても構いません。

ただし、トレード手法には以下の要素を含んでいる必要があります。

- テクニカル分析

- エントリー条件

- 利用する時間足

- 通貨ペア

- 利確・損切りルール

- 資金管理法

ここでは、それぞれの要素について解説していきます。

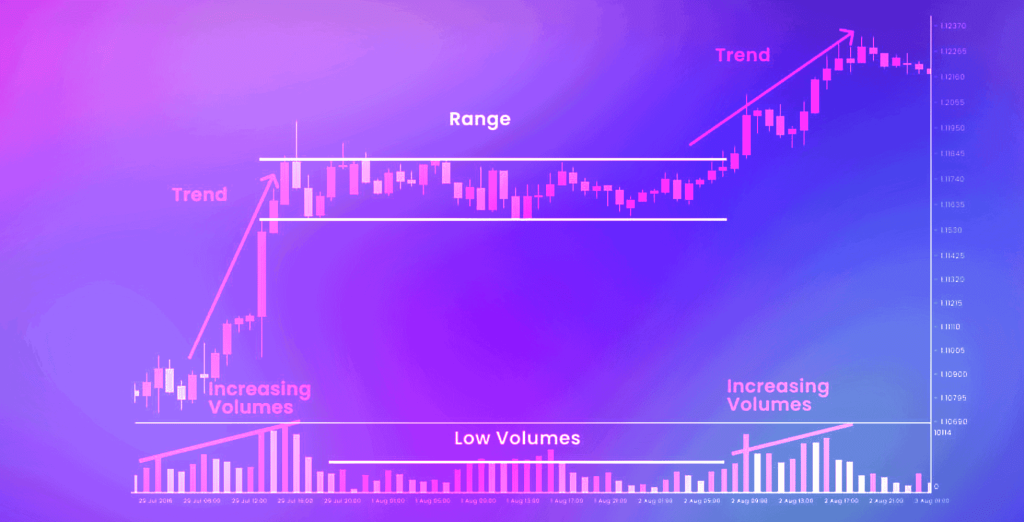

テクニカル分析

まずは、トレード手法の核となるテクニカル分析を選択しましょう。

- ダウ理論

- 移動平均線

- ボリンジャーバンド

- 一目均衡表

以上のように、トレードには様々なテクニカル分析がありますが、テクニカル分析の間に明確な優劣は存在しません。

いずれのテクニカル分析にも、相場との相性が良い時期と悪い時期が存在するので、自分の好みに合わせてテクニカル分析を選んでも問題ありません。

≫テクニカル分析はどうやって勉強するべき?具体的な勉強方法やコツを解説!

エントリー条件

エントリー条件とは、ポジションを持つために満たすべき条件のことで、自身の検証で優位性があると判断した条件を設定します。

相場は常にトレードの機会を提供しているので、エントリー条件を設定して、勝てる見込みのあるトレード機会にだけ注目する必要があります。

エントリー条件の例として、

- ダウ理論でトレンドが発生している時にエントリー

- 3本の移動平均線がパーフェクトオーダーの時にエントリー

- ロンドン時間とニューヨーク時間にのみエントリー

以上のようなものが挙げられます。

検証後に修正点を発見しやすくするために、なるべくシンプルなエントリー条件を設定しましょう。

利用する時間足

どの時間足でチャート分析を行うかを決めておくことも重要です。

どの時間足を利用するかは、採用するトレードスタイルによって変わります。

| トレードスタイル | ポジションの保有期間 | 長期足 | 短期足 |

| スイングトレード | 1日以上の長期間 | 月足、週足 | 日足 |

| デイトレード | 1日以内 | 日足、4時間足 | 1時間足、15分足 |

| スキャルピング | 数秒から数分 | 15分足、5分足 | 1分足 |

エントリー回数が少なくて、ポジションの保有期間が長い「スイングトレード」を実践する場合は、長期足として「月足」や「週足」、短期足として「日足」などを利用することが一般的です。

エントリー回数が多くて、ポジションの保有期間が1日以内の「デイトレード」を実践する場合は、長期足として「日足」や「4時間足」、短期足として「1時間足」や「15分足」を利用することが一般的です。

エントリー回数が最も多くて、ポジションの保有期間が数秒から数分の「スキャルピング」を実践する場合は、長期足として「15分足」や「5分足」、短期足として「1分足」を利用することが一般的です。

トレードでは、エントリーに使用した時間足と、決済に使用する時間足を揃えるのが原則であることを覚えておきましょう。

通貨ペア

どの通貨ペアでトレードを行うかについても、トレード手法に含んでおきましょう。

通貨ペアごとに値動きの性質は異なり、トレンドが発生しやすい通貨ペアがある一方で、レンジが発生しやすい通貨ペアもあります。

また、通貨ペアごとに価格の変動率であるボラティリティや、スプレッドの広さも異なります。

どの通貨ペアが自分のトレード手法と相性が良いかを見極め、トレードする通貨ペアをなるべく固定するのがオススメです。

利確・損切りルール

利確や損切りをどのタイミングで行うかについても、トレード手法の中で定義しておきましょう。

多くの未熟なトレーダーは、含み益を目の前にすると、早すぎるタイミングで利確してしまったり、より大きな利益を期待して、ポジションを長く持ちすぎてしまったりします。

一方で含み損を目の前にすると、損失を確定させたくないという思いが働き、損切りを先延ばしにしてしまいます。

利確や損切りのタイミングをあらかじめ定めておけば、ポジションが含み益と含み損のどちらを抱えていたとしても、冷静に決済を行うことができます。

資金管理法

資金管理法とは、トレードの口座残高の管理方法について定めたものです。

「資金管理だけで勝てる」という意見があるほどに、トレードにおいて資金管理はかなり重要です。

一般的に1トレード当たりに取るべきリスク額*は、口座資金の2%までとされています。

*1トレード当たりのリスク額が口座資金に占める割合を、「資金率」といいます。

以上のグラフは、連敗時に口座資金がどのように減っていくかを、資金率別に示したものです。

資金率が高いほど、口座資金の減るスピードが速く、連敗後にはトレードに使える資金がほとんど残っていないことが分かります。

トレードでは自分のトレード手法と相場の相性が悪い時期には、連敗が続くこともあるので、慎重な資金管理を行うことが大切です。

≫資金管理の2%ルールとは?利用するメリットや実践方法を解説!

STEP②検証ツールでトレード手法の有効性を検証

トレード手法を組み立てたら、過去検証を行います。

過去検証のデータを見て、「長期的に信頼して使用できるトレード手法だ」と確信できるまで、過去検証を繰り返しましょう。

具体的な過去検証の方法については、以下の記事で詳しく解説しているので、参考にしてください。

≫【重要】トレード手法を過去検証する方法をポイントと共に解説

STEP③検証したトレード手法をリアル相場で運用

トレード手法の検証が終わったら、実際の相場でトレードを行います。

ただし、本格的にトレードを行うのではなく、「リアル相場での検証」のつもりでトレードを行います。

過去の相場でどれだけ成果を挙げた手法であっても、現在の相場で全く通用しない手法では意味がありません。

したがって運用初期は、トレード手法が検証通りの成績を残すかを確かめるために、少額のリアル口座かデモ口座で運用するようにしましょう。

もし、この段階でトレード手法に致命的な欠陥が見つかったり、検証通りの結果を得られなかった場合は、インジケーターや資金管理法を見直したうえで、再び検証ツールで検証を行います。

トレード手法を作る上での4つの注意点

ここまでトレード手法の作り方について解説してきました。

次に、トレード手法を作るうえでの注意点を4つ解説していきます。

- 注意点①検証中にトレード手法を修正しない

- 注意点②トレード手法の内容はなるべくシンプルにする

- 注意点③勝率を重視しすぎない

- 注意点④カーブフィッティングを避ける

注意点①検証中にトレード手法を修正しない

1つ目の注意点は、検証中にトレード手法を修正しないことです。

トレード手法を検証している途中に、

「このインジケーターの数値を変更すれば、大きな利益が出てた。」

「移動平均線を2本から3本に増やしほうが、もっと正確な分析ができる。」

以上のように、トレード手法の修正案が浮かぶことがあります。

しかし、検証の途中にトレード手法の内容を変更してしまうと、正確な検証結果を得ることはできません。

また、十分な数のトレードデータを集める前に検証を終えてしまうと、トレード手法の優劣をつけにくくなります。

したがって、トレード手法の修正案は一旦メモをしておき、進行中の検証が終わった後に、改めて検証しましょう。

注意点②トレード手法の内容はなるべくシンプルにする

2つ目の注意点は、トレード手法の内容をなるべくシンプルにすることです。

多くの勝てないトレーダーは、

- テクニカル分析は複雑で難しいほど有効的

- 複数のテクニカル分析を組み合わせることで、より深い分析が可能

- 簡単な手法では勝てない

以上のような致命的な誤解をしています。

しかし実際には、トレード手法はシンプルであるほど、優れた結果をもたらしてくれます。

複雑なトレード手法を使っている場合、一方のインジケーターでは「買いシグナル」、もう一方のインジケーターでは「売りシグナル」を出しているという、矛盾した状況が生まれかねません。

トレード手法を作る際は、「トレード未経験者にでも実行できるトレード手法」であるかを一つの目安にしましょう。

注意点③勝率を重視しすぎない

3つ目の注意点は、勝率を重視しすぎないことです。

勝てないトレーダーの多くが、勝率の高さだけでトレード手法の優劣を判断してしまいます。

確かに、勝率はトレード手法の優劣を判断する際には重要な指標ですが、勝率の低いトレード手法でも利益を挙げているトレーダーは数多く存在します。

トレード手法を作る際は、勝率とリスクリワード比率から導き出される、「期待値」に注目しましょう。

期待値とは、1トレード当たりに期待できる利益のことで、勝率とリスクリワード比率の値で求めることができます。

例えば、「勝率40%」「リスクリワード比率1:2」のトレード手法の期待値は、

(2×0.4)-(1×0.6)=0.2

以上の式より、0.2です。

期待値がプラスなので、このトレード手法を使用すれば、利益が出ることが期待できます。

では、「勝率70%」「リスクリワード比率1:0.2」のトレード手法の期待値を求めてみましょう。

(0.2×0.7)-(1×0.3)=-0.16

このトレード手法は70%とかなり高いですが、期待値がマイナスなので、使用するほど損する計算になります。

以上のように、トレード手法を作る際は勝率を重視しすぎるのではなく、リスクリワード比率を踏まえた「期待値」で判断しましょう。

≫トレードで重視するべきなのはリスクリワードと勝率のどっち?

注意点④過剰最適化(カーブフィッティング)を避ける

4つ目の注意点は、過剰最適化(カーブフィッティング)を避けることです。

過剰最適化とは、トレード手法が特定の時期の相場で、高成績を残せるように設計されていることを指します。

トレード手法の検証と修正を繰り返した結果、知らないうちに過剰最適化に陥ってしまうことが多いです。

検証したトレード手法が過剰最適化に陥ってないかを確かめるには、前述した「リアル相場での検証」が必要です。

もしトレード手法が、リアル相場でも検証と同様のパフォーマンスを見せた場合は、過剰最適化に陥っている可能性は低いと言えます。

過剰最適化を避けるためにも、「十分に長い期間」で「十分な数のトレードサンプル」を集めるようにしましょう。

よくある質問

ここでは、トレード手法の作り方に関してよくある質問に回答していきます。

- 裁量トレーダーでも検証は必要?

- トレード手法を作る際にオススメの通貨ペアは?

- トレード手法を作るのにオススメな本は?

裁量トレーダーでも検証は必要?

裁量トレーダーとは、特定のトレード手法にとらわれずに、相場の状況に応じて自由にトレード判断を下すトレーダーのことを指します。

結論、裁量トレーダーであっても、体系化されたトレード手法を持っていることが不可欠なので、検証は必ず行いましょう。

多くの成功している裁量トレーダーは、直感的にポジションを取っているように見えますが、彼らのトレード判断は数多くの検証やトレード経験に裏付けされたものです。

したがって、経験の浅いトレーダーが裁量トレードを実践すると、ただの無計画で危険なトレードになってしまいます。

裁量でトレードを行いたい場合は、十分な数の検証やリアル相場での経験を積んでから行うようにしましょう。

トレード手法を作る際にオススメの通貨ペアは?

トレード手法を作る際は、

- USD(米ドル)

- JPY(日本円)

- GBP(英ポンド)

- EUR(ユーロ)

- AUD(豪ドル)

以上のような通貨で構成される主要通貨ペアがオススメです。

主要通貨ペアは全体の取引量が多いため、値動きが比較的安定している上に、スプレッドも狭いので、トレードを行いやすいです。

逆に、

- ZAR(南アフリカランド)

- TRY(トルコリラ)

- MXN(メキシコペソ)

以上のような通貨を含んだマイナー通貨ペアは、初心者トレーダーにはオススメできません。

マイナー通貨ペアは取引量が少ないため、急激な値動きやスプレッドの拡大が発生しやすく、トレードする上での難易度が高いです。

トレード手法を作るのにオススメな本は?

最後に本記事の執筆者がオススメする、「トレード手法の作り方」に関する著書を紹介します。

- トレーディングエッジ入門(ボー・ヨーダー 著)

- システムトレード基本と原則(ブレント・ペンフォールド 著)

- ゾーン「勝つ」相場心理学入門(マーク・ダグラス ポーラ・T・ウエッブ 著)

- ゾーン最終章(マーク・ダグラス 著)

- 不確実性超入門(田渕直也 著)

まとめ:検証を重ねて自分だけのトレード手法を作ろう

ここまで、トレード手法の作り方について解説してきました。

本記事の要点は以下の3つです。

- トレード手法を確立しておくことが大切

- トレード手法を作る際は、十分な期間と数の検証を行う

- トレード手法の優劣は、「勝率」だけでなく総合的に判断する