テクニカル分析とは?初心者にも分かりやすく解説

「テクニカル分析ってなに?」

「テクニカル分析にはどんな種類があるの?」

一見無秩序に見えるチャートでも、テクニカル分析を用いることで一定のパターンに基づいて形成されていることが分かります。

本記事では、世界中のトレーダーが利用しているテクニカル分析に関する、以下の4つを解説していきます。

- テクニカル分析とは?

- テクニカル分析の種類

- テクニカル分析のメリット

- テクニカル分析のデメリット

テクニカル分析とは?

テクニカル分析とは、過去の値動きのパターンに基づいて、将来の値動きを予想する分析方法のことです。テクニカル分析の考え方は、以下2つの理論に集約できます。

- 価格は全ての事象を織り込む

- 過去の出来事は繰り返す

テクニカル分析では、チャートに現れる価格はすべての事象を織り込んでいると考えています。

つまり私たちが見ているチャートは、銀行のような機関投資家が、世界中のあらゆる出来事を踏まえてトレードを行なった末に、形成されたものと考えているのです。

また、テクニカル分析では過去に起こった出来事は、全く同じではないにせよ、似たような形で繰り返し発生すると考えています。

したがってテクニカル分析では、過去のチャートパターンからトレード手法を作り、未来の相場でも同じようなチャートが現れることを期待して、トレードを行います。

ファンダメンタルズ分析とは?

テクニカル分析以外の相場分析方法として、ファンダメンタルズ分析があります。

ファンダメンタルズ分析は、世界各国の政治動向や経済状況を踏まえて、価格の行方を予測する相場分析方法です。

テクニカル分析とは違って、価格の形成パターンには一切注目せず、政策金利や要人発言などの経済指標の発表を受けて、トレード判断を行います。

テクニカル分析とファンダメンタルズ分析のどちらが良いのか

ではテクニカル分析とファンダメンタルズ分析の間に優劣は存在するのでしょうか。

結論からいって、テクニカル分析とファンダメンタルズ分析はどちらも立派な相場分析方法であり、優劣は存在しません。

しかし使用率の観点から言うと、昨今ではテクニカル分析の方が広く使用されています。

かつては、テクニカル分析は根拠のない占いの類であるとして敬遠され、ファンダメンタルズ分析を利用する人が多数でした。

しかし、テクニカル分析でもファンダメンタルズ分析と同様もしくはそれ以上の成績を達成できることが徐々に明らかになり、現在ではテクニカル分析の方が多く利用されています。

テクニカル分析の種類

テクニカル分析を行う際は、インジケーターやオシレーターと呼ばれるテクニカル指標を利用します。

テクニカル指標は2つに大別することができます。

- トレンド系

- オシレーター系

ここではトレンド系とオシレーター系に分類されるテクニカル指標を解説していきます。

トレンド系

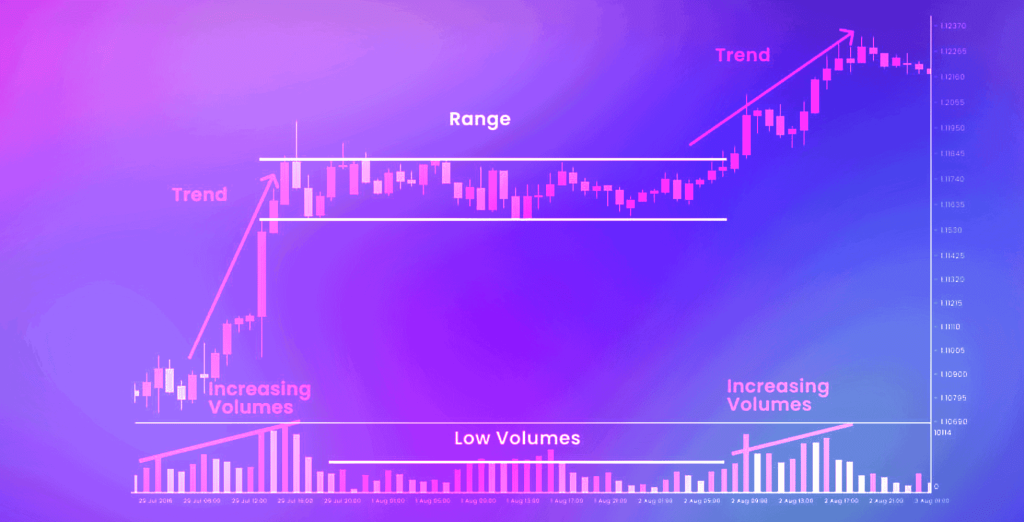

トレンド系とは、トレンドの発生状況を分析するためのテクニカル指標です。

ここでは、トレンド系のテクニカル指標の中でも有名なものを3つ解説します。

- 移動平均線

- ボリンジャーバンド

- 一目均衡表

移動平均線

移動平均線は、一定期間の終値の平均を1本の線で結んだテクニカル指標で、トレンド系に分類されます。

移動平均線の傾きを見ることによって、トレンドの向きや勢いを確認することができる、便利なテクニカル指標となっています。

また、移動平均線は価格の支持線・抵抗線としても機能するため、トレンドの押し目や戻り目の見極めにも活用することができます。

ボリンジャーバンド

ボリンジャーバンドは、移動平均線と上下2本ずつの標準偏差から構成されるテクニカル指標で、トレンド系に分類されます。

チャート上のローソク足は、約95%の確率でボリンジャーバンド内の±2σ(標準偏差)に収まるとされています。

バンドの拡大や縮小からトレンドの方向性や強弱を判断することができます。

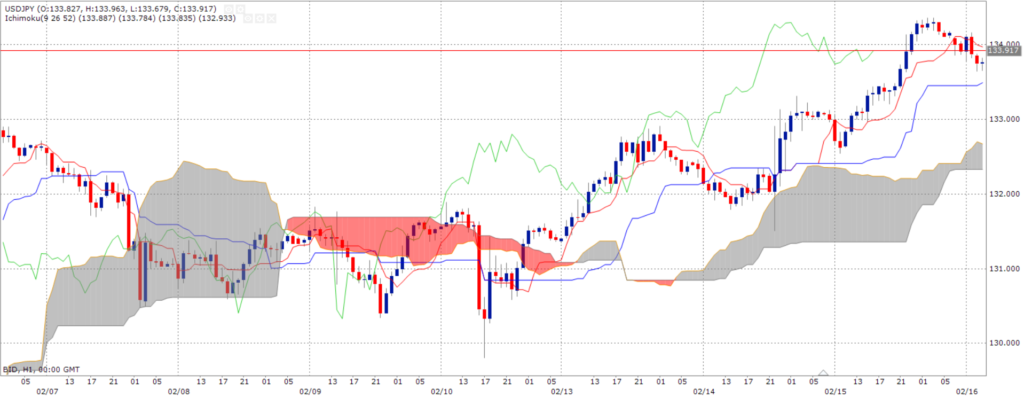

一目均衡表

一目均衡表は「転換線」「基準線」「先行スパン1」「先行スパン2」「遅行線」の合計5つのラインを表示させるテクニカル指標で、トレンド系に分類されます。

一目均衡表では、「先行スパン1」「先行スパン2」に囲まれた「雲」と呼ばれる部分を用いたトレードを行います。

「雲」よりも価格が上か下かによって、上昇と下降のどちらが優勢であるかを判断することができます。

オシレーター系

オシレーター系とは、相場の買われすぎや売られすぎを分析するためのテクニカル指標です。

トレンド系はトレンドの勢いや方向を見るのに役立ちますが、オシレーター系はトレンド終盤に発生する「揉み合い」で最も機能します。

ここでは、オシレーター系のテクニカル指標の中でも有名なものを3つ解説します。

- RSI

- モメンタム

- RCI

RSI

RSIは相場の過熱感を0%から100%の間で表示させるテクニカル指標で、オシレーター系に分類されます。

RSIのラインが30%以下であった場合は、相場は売られすぎの傾向にあると判断し、逆張りの「買い」を検討することができます。

一方でRSIのラインが70%以上であった場合は、相場は買われすぎの傾向にあると判断し、逆張りの「売り」を検討することができます。

モメンタム

モメンタムは当日の終値とn日前の終値を比べた際の、上昇率や下降率をグラフ化したテクニカル指標で、オシレーター系に分類されます。

モメンタムでは100ラインを基準としており、ラインが100を上回っている場合は上昇局面にあることを表しているので、「買い」を検討することができます。

一方ラインが100を下回っている場合は、下降局面にあることを表しているので、「売り」を検討することができます。

RCI

RCIは一定期間における価格とその時間帯の順位を定めて、その相関関係をグラフに表したテクニカル指標で、オシレーター系に分類されます。

RCIでは、+100%から-100%までの範囲が存在しており、-80%以下の場合は相場が売られすぎの傾向にあるため、逆張りの「買い」を検討することができます。

一方で+80%以上の場合は相場が買われすぎの傾向にあるため、逆張りの「売り」を検討することができます。

テクニカル分析のメリット

ここではテクニカル分析を行うメリットを解説します。

- 短期的な分析を行いやすい

- 迅速なトレード判断が可能

- チャート分析のみに集中できる

短期的な分析を行いやすい

テクニカル分析では、短期的な分析を行いやすいです。

ファンダメンタルズ分析では長期的な相場の方向性を知ることはできますが、短期的な相場の行方までを知るのは難しいでしょう。

テクニカル分析であれば、長期足で使用していたテクニカル指標を、短期足に適用するだけで、短期的な相場分析を行うことも可能です。

迅速なトレード判断が可能

テクニカル分析は様々なインジケーターやオシレーターを使って、視覚的に相場分析を行うことから、迅速なトレード判断が可能です。

ファンダメンタルズ分析では、買いや売りをニュースの内容を吟味したうえで判断する必要があります。

また、買いと売りのどちらが優勢であるかを判断できたとしても、どのタイミングでポジションを持つかに関しては、自分で判断する必要があります。

一方で、テクニカル分析では使用しているインジケーターが、買いや売りのシグナルとして活用できるため、トレードを行うタイミングや位置が明確です。

チャート分析のみに集中できる

テクニカル分析では、経済に関する知識は不要なので、チャート分析にのみ集中することができます。

前述のように、テクニカル分析では「チャートには全ての事象が織り込み済み」と考えています。

したがってテクニカル分析を使えば、経済知識のない人でも、世界中の経済状況を踏まえた相場分析を行うことができます。

テクニカル分析のデメリット

次にテクニカル分析のデメリットを解説します。

- 突発的な出来事に対応できない

- 聖杯探しに陥りやすい

- ダマシが必ず存在する

突発的な出来事に対応できない

テクニカル分析は、突発的な出来事を事前に捉えることはできません。

市場では重要な経済指標の発表やニュースがあった場合、チャートパターンを無視した大きな値動きが発生することがあります。

テクニカル分析は過去のチャートに形成されたパターンに沿って、トレード判断を行っているに過ぎないので、過去のパターンにない突発的な出来事には対応できません。

聖杯探しに陥りやすい

テクニカル分析には様々な方法がありますが、より勝てる手法を永遠と探し続けてしまう「聖杯探し」に陥りやすいです。

聖杯探しに陥ってしまったトレーダーは、負のサイクルから脱出することが難しくなることに加えて、必ず勝てると豪語する詐欺ツールや詐欺セミナーの標的になってしまうリスクさえあります。

ダマシが必ず存在する

テクニカル分析では、「ダマシ」とうまく付き合っていく必要があります。

ダマシとは、同じパターンのチャートであるにもかかわらず、予想外の値動きが発生することを指します。

相場には似たようなパターンのチャートは山ほど存在しますが、全く同じものはひとつも存在しません。

したがって、同じパターンでも別の結果が生じる可能性は十分あり得ます。

まとめ

ここまでテクニカル分析について解説してきました。

本記事の要点は以下の4つです。

- テクニカル分析とは、過去の値動きのパターンに基づいて、将来の値動きを予想する分析方法のこと

- テクニカル分析にはトレンド系とオシレーター系がある

- テクニカル分析は経済の知識がなくてもできるというメリットがある

- テクニカル分析は突発的な出来事に対応できないというデメリットがある