DMAとはどんな移動平均線?メリットやディナポリ手法についても解説

DMA(Displaced Moving Average)とは、表示位置を一定期間ずらした移動平均線です。

DMAはSMAと同様、一定期間の相場価格を単純平均化した折れ線グラフであり、DMAの向きで相場のトレンドを確認できます。

「SMAではなくDMAを利用するメリットはあるのか」

「DMAを活用した取引手法を教えてほしい」

DMAと聞くと上記のような疑問を持つ方も多いのではないでしょうか?

結論として、DMAにはトレンドを把握できるだけではない、利用するメリットがあります。

この記事ではDMAについて、特徴やDMAを利用した具体的な取引手法などを、以下の7つの項目で詳しく解説していきます。

- DMAとはどのような移動平均線なのか?

- DMAはどのような取引に使われる?

- DMAを利用する4つのメリット

- DMAの基本的な使い方

- DMAを活用したディナポリ手法とは

- DMAを利用する際の3つの注意点

- まとめ

DMAとはどのような移動平均線なのか?

DMAとは「Displaced Moving Average」の略で、日本語では「先行移動平均線」とも呼ばれる移動平均線の1種です。

DMAの仕組みは、移動平均線(SMA)と同じであり、一定期間の相場価格を単純平均化して、折れ線グラフで表しています。

≫【テクニカル分析】単純移動平均線(SMA)とは?利用方法をわかりやすく徹底解説

しかしインジケーター名に「ずらす」という意味の単語である「Displaced」という単語がついている通り、表示位置をずらすという他の移動平均線とは異なる特徴があります。

DMAは、表示位置をチャートの右側、つまり未来の方向へずらした移動平均線であり、通常の移動平均線よりも先行して価格動向を表示します。

DMAの設定項目

DMAをチャート上に表示する際は、以下の2つの項目を設定します。

- 相場価格の平均値を計算する期間

- 移動平均線をずらす期間

まず通常の移動平均線と同様、移動平均線の期間を設定します。設定した期間によって、短期DMA・中期DMA・長期DMAと分類されます。

加えて、DMAでは移動平均線の表示位置を右側にずらす期間も設定します。

例えば、5日移動平均線を3期間分ずらしたDMAは「5×3DMA」、20日移動平均線を5期間分ずらしたDMAは「20×5DMA」などのように表記されます。

DMAはどのような取引に使われる?

DMAは通常の移動平均線と同じく、トレンド系インジケーターに分類されます。したがって主にトレンドに沿った取引である、トレンドフォロー(順張り)取引に使われます。

DMAの向きで相場のトレンドを確認し、上昇トレンドの場合は押し目、下落トレンドの場合は戻りのタイミングで取引を行います。

またDMAは、トレンドが終了すると、相場価格が一旦移動平均線に回帰することを想定したカウンタートレード(逆張り)にも利用されます。

このようにDMAは、トレンドの持続性や転換点を活かした取引に役立ちます。

DMAを利用する4つのメリット

SMAやEMAのような通常の移動平均線ではなく、移動平均線をずらして表示するDMAを利用することには以下の4つのメリットがあります。

- より先の相場動向が分かる

- サポート・レジスタンスラインを把握できる

- ちゃぶつきによる早期の判断を避けられる

- チャートが見やすくなる

それぞれのメリットについて詳しく解説していきます。

その1:より先の相場動向が分かる

1つ目のメリットは、DMAが一定期間未来に表示位置をずらした移動平均線であるため、ずらした期間分、先の情報が分かる点です。

相場価格が移動平均線よりも上の位置にあるのか、下の位置にあるのかなど、移動平均線と相場価格の位置関係は、現時点での相場価格の水準を把握するために利用されます。

移動平均線が先行して表示されていることで、今後移動平均線と相場価格がどのような位置関係になるのかが事前に予測できます。

その2:サポート・レジスタンスラインを把握できる

2つ目のメリットは、サポート・レジスタンスラインを把握できるという点です。

移動平均線は相場価格の平均値、つまり市場参加者の保有ポジションの平均値をあらわしており、多くのトレーダーが注目するポイントを示しています。

したがって移動平均線がサポートやレジスタンスとして機能することが多々あります。

DMAを利用して移動平均線を先行表示させておくことで、これからどの価格帯がサポート・レジスタンスとして機能するのかが事前に把握できます。

またサポート・レジスタンスを事前に把握することは、エントリー前に利益確定位置や損切り位置を決める際の参考にもできます。

その3:ちゃぶつきによる早期の判断を避けられる

3つ目のメリットは、ちゃぶつきによってトレンド終了を早期に判断してしまうことを避けられるという点です。

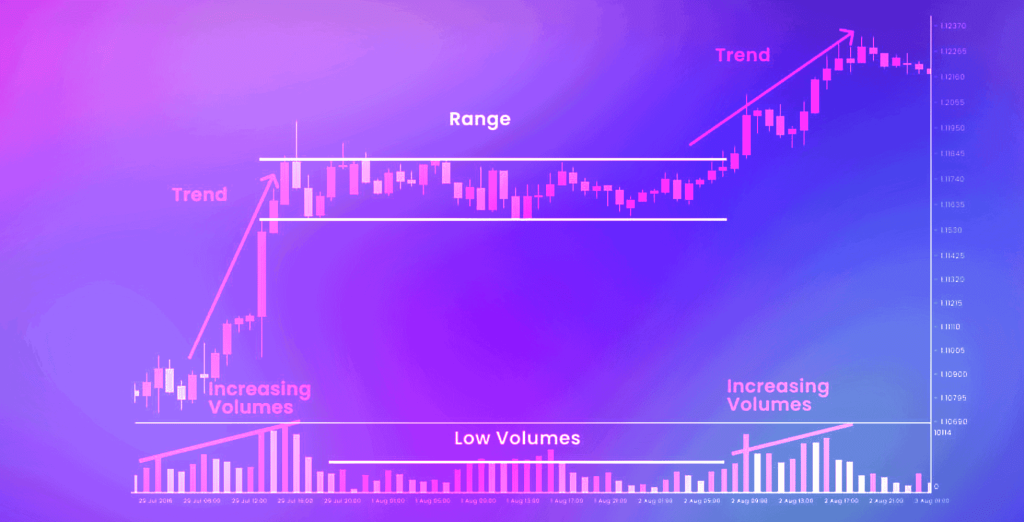

どれだけ強いトレンドが発生していても、押し目や戻りを作ったり、価格が横ばいに停滞してレンジとなったりと、一時的にトレンドが止まる場面(ちゃぶつき)があります。

このようなちゃぶつきが発生した場合、今後トレンドが継続するのか、または終了するのかなどトレンドの継続性を判断することが重要です。

通常の移動平均線を利用していると、ちゃぶつきの際に一度価格が移動平均線を割り込んでしまうことがあるため、トレンドが終了したと早期に判断してしまう可能性があります。

しかし移動平均線を先行表示することで、相場価格がすぐにDMAを割りこむことがなくなり、早期にトレンドの終了を判断してしまうことを防げるのです。

その4:チャートが見やすくなる

4つ目のメリットは、DMAを表示した際、通常の移動平均線と比べてチャートが見やすい点です。

DMAは、相場価格よりも先行して表示されているため、ローソク足やラインチャートのような価格チャートと表示が重なりません。

したがってテクニカル分析の視覚的にわかりやすく相場の状況や動向を把握できるというメリットを最大限活かせます。

DMAの基本的な使い方

DMAは、1本でも利用可能ですが、基本的に短期DMA・中期DMA・長期DMAの3本を表示して利用されます。

3本表示することで、短期、中期、長期という順で移動平均線が並べばトレンドが発生している判断ができるように、1本だけ表示している時よりも正確にトレンドを把握できます。

さらに先行表示した移動平均線を表示することで、短期・中期・長期DMAをいつ価格が横に抜けるのかという「時間の概念」も取り入れられます。

たとえば、短期DMAを横に抜けなければ強いトレンド、長期DMAを横に抜ければレンジ相場という判断ができます。

≫【テクニカル分析】移動平均線を3本のトレード手法やパーフェクトオーダーを解説

DMAを活用したディナポリ手法とは

DMAを活用した取引手法として有名なのが「ディナポリ手法」です。ディナポリ手法とは、有名な投資家であるジョー・ディナポリが開発した取引手法の総称です。

ディナポリ手法では、以下の期間設定をした短期・中期・長期3本のDMAを利用します。

- 短期:3×3DMA

- 短期:7×5DMA

- 短期:25×5DMA

3本のDMAを利用して相場のトレンドを把握し、押し目買いや戻り売りを狙うのがディナポリ手法の主な手法内容です。

例えば中・長期DMAが上昇トレンドを示している場合、短期DMAを一時的に相場価格が割り込んだ際、押し目とみなして買いの順張り取引をおこないます。

このように通常の移動平均線を3本表示した場合と使い方は変わりませんが、ディナポリ手法では「スラスト」と「ペネトレーション」という概念が利用されます。

スラストとは

ディナポリ手法は、トレンドフォロー型の取引手法であるため、より強いトレンドを探して、トレンドの波に乗っていくことが重要です。

ディナポリ手法では「スラスト」と「ペネトレーション」という2つの概念を用いてトレンドフォローを行います。

スラストとは、DMA(特に短期DMA)を割り込むことなく連続して8本以上のローソク足が形成されるパターンのことです。

そして上昇トレンドで発生したスラストは「スラストアップ」、下落トレンドで発生したスラストは「スラストダウン」と呼ばれます。

スラストの存在は強いトレンドの兆候であり、トレンドを特定するために重要なサインとして機能します。

ペネトレーションとは

ペネトレーションとは「貫通」という意味であり、ディナポリ手法では短期DMAを相場価格が1度割り込むことを指します。

つまりスラストでトレンドを確認し、ペネトレーションが発生した際に押し目や戻りと判断して、ポジションを保有します。

また3×3DMAのみを使って押し目買い、戻り売りする取引手法は「シングルペネトレーション」として多くのトレーダーに知られています。

DMAを利用する際の3つの注意点

DMAを利用する際には、以下の3つの点に注意するようにしましょう。

- 売買サインが少なくなる可能性がある

- 手法の利用には検証が必要

- 売買サインが100%正しいとは限らない

それぞれについて詳しく解説していきます。

その1:売買サインが少なくなる可能性がある

1つ目の注意点は、通常の移動平均線と比べて売買サインが少なくなる可能性がある点です。

DMAはあまりにも強いトレンドが発生した場合や、レンジ相場や押し目・戻りなどの期間があまりにも短いと移動平均線に相場価格がタッチしない可能性があるのです。

したがってDMAにタッチすることを売買サインにする取引手法の場合、売買サインが少なくなってしまうのです。

また強いトレンドが発生し終わってから、不利な価格帯でポジションを保有してしまわないように注意しましょう。

その2:手法の利用には検証が必要

2つ目の注意点は、手法の利用には検証が必要な点です。特にDMAには、ディナポリ手法という代表的な手法があります。

ディナポリ手法において、トレンドの確認に利用するスラストの最適本数などは、取引スタイルや時間軸によって異なるのです、

スラストの本数を少なく設定すると、取引チャンスは増えますが、精度が下がる可能性があります。

一方で本数を多く設定すると、精度は上がりますが、取引チャンスが減っていしまう可能性があります。

事前に手法の検証をしっかり行って、どの設定が自身の取引スタイルに適しているのか確認しておくようにしましょう。

≫【重要】トレード手法を過去検証する方法をポイントと共に解説

その3:売買サインが100%正しいとは限らない

3つ目の注意点は、DMAが発する売買サインが100%正しいとは限らない点です。

DMAに限らずインジケーターは、相場の状況を把握するために役立ちますが、予想とは異なる値動き、すなわち「だまし」が生じることが多々あります。

だましを回避するためにも、他のトレンド系インジケーターやオシレーター、ファンダメンタル分析などと組み合わせることで取引の精度を高められます。

≫テクニカル分析は後付け理論で意味がないのか?理由や活用方法を徹底解説

まとめ

DMAについて、特徴から利用するメリット、基本的な使い方から、DMAを使った有名な取引手法であるディナポリ手法に至るまで詳しく解説してきました。

移動平均線を先行して表示させたDMAを利用することで、相場状況や意識される価格帯が事前に把握でき、また早期にトレンド終了だと判断するのを防げます。

また通常の移動平均線のようにトレンドを把握でき、かつ時間の概念も取り入れて相場を分析することが可能です。

ただし、SMAやEMAと比べて売買サインが少なくなる可能性があるため、自身の取引スタイルに合うかどうか事前に検証しておくようにしましょう。